Содержание

В сфере информационных технологий возникает огромное количество стартапов, которые не смогут реализовать идею без инвестиций. Венчурные фонды, работающие с инвестиционными проектами и предприятиями, осуществляют финансирование рискованных проектов, которые способны в будущем принести высокую прибыль. Большая часть инвестируемых IT-проектов оказывается нежизнеспособной, зато те, которые прорываются на рынок, окупают убытки.

Что такое венчурные инвестиции в IT-сфере

Венчурное инвестирование – это приобретение меньшей доли контрольного пакета, уставного либо акционерного капитала в молодых компаниях, демонстрирующих высокий потенциал. Инвестиции венчурного фонда предполагают долгосрочное капиталовложение, в результате которого получается ошеломительная прибыль.

Инвестиции осуществляются за счет частного капитала, направленного в акционерный капитал высокотехнологичных компаний, занимающихся разработкой наукоемких продуктов. Благодаря притоку денег дается толчок развитию бизнеса. Половина всех вложений венчурных фондов приходится на рынок IT.

В основе IT-стартапов лежат инновации, благодаря чему отсутствует конкуренция и создаются новые услуги, продукты, бизнес-процессы, открываются никем не занятые рыночные ниши. Подобное положение позволяет стартапу быстро вырасти, в том числе, в цене. Вкладываясь в инновационный проект, инвестор получает заработок на увеличении стоимости доли.

Высокий процент инвестирования в сегменте информационных технологий объясняется несколькими факторами:

- низким порогом входа;

- отсутствием таможенных и регулятивных барьеров;

- коротким циклом разработки, быстрой результативностью без вложений в развитие инфраструктуры;

- отсутствием физических активов;

- простой релокацией команды стартаперов;

- высоким процентом возвратности относительно объема вложенного капитала.

Хорошие, сильные IT-проекты имеют более высокий порог входа. Международные инвестиционные фонды предлагают отличающиеся условия поддержки (финансовой, операционной, административной, с привлечением бизнес-ангелов), работая с проектами на различных стадиях.

Каждый стартап должен пройти на пути своего развития несколько стадий, но большинство начинающих предпринимателей разоряется из-за недостатка финансирования, отсутствия опыта или нереализуемости идеи.

На ранней стадии разрабатывается бизнес-план и на основе собственных финансовых сбережений создается прототип продукта. Для его развития требуется куда больший бюджет, а любые препятствия на пути разработки снижают вероятность прорыва стартапа на рынок – идеи витают в воздухе.

От скорости захвата рынка зависит размер прибыли, чем быстрее – тем цена выше, равно как и риск потерять вложения. На этой стадии инвестированием занимаются бизнес-ангелы, акселераторы, посевные и венчурные фонды.

На средней и поздней стадиях, когда уже известно, что стартап остается на плаву, риски инвестирования снижаются, становится понятной перспектива внедрения инноваций. Крупные венчурные фонды и корпоративные инвесторы предпочитают дождаться момента, когда издержки, связанные с проверками IT-стартапа, снизятся.

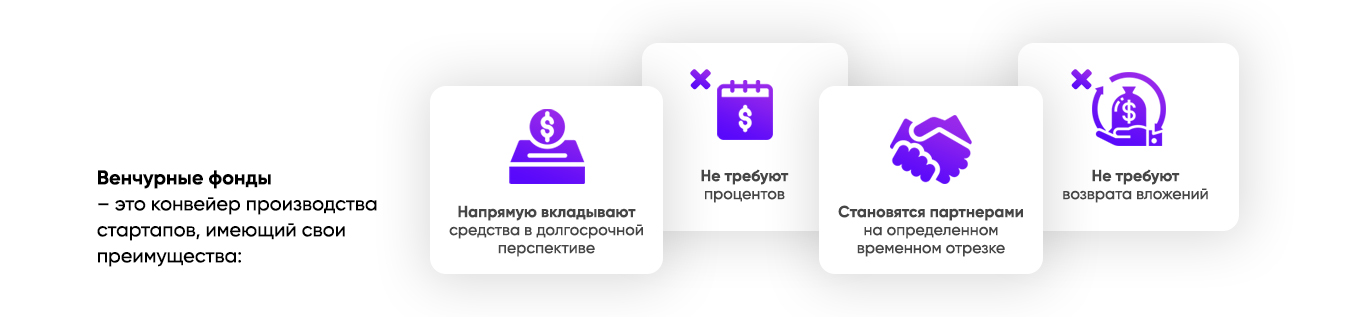

Венчурные фонды – это конвейер производства стартапов, имеющий свои преимущества:

- напрямую вкладывают в долгосрочной перспективе средства в развитие компании;

- не требуют процентов или ежемесячных взносов;

- становятся партнерами компании на определенном временном отрезке;

- не требуют возврата вложений при банкротстве или низкой доходности.

После достижения стартапом пределов масштабирования либо по требованиям фонда, когда стоимость компании максимально возрастает, происходит продажа доли инвестора. В результате фонд накапливает опыт по созданию компаний и их оптимальному управлению.

Как работает венчурный фонд?

Оценкой стартапов занимаются специалисты в области экономики и инвестиционной деятельности. Их задача – оценить целесообразность вложения средств в идею, помочь организаторам проекта довести его до рынка и получить прямую финансовую выгоду. Для этого инвесторы:

- ищут прибыльные, перспективные идеи;

- изучают объект инвестиций с точки зрения рисков, актуальности, востребованности, затрат;

- составляют стратегию развития;

- выпускают акции, выкупая их в объеме чуть меньше контрольного пакета;

- развивают компанию, способствуют ее расширению;

- продают свою долю и получают прибыль.

Основные проблемы получения венчурных инвестиций для IT-стартапа

- Неверная оценка проекта. Экспертам фонда требует время, чтобы принять решение и не прогадать, а стартаперам – проявлять терпение, регулярно напоминая в письмах об успехах в продвижении проекта.

- Перегруженность. Инвесторы получают огромное количество презентаций, в которых мало кто действительно кратко, четко и по существу описывает проблему и способ ее решения, оценивает компетентность команды и объем проделанной работы. В итоге перспективные проекты могут остаться незамеченными.

- Завышенные оценки. При оценках стартапа и связанных с ним рисках фонд может обнаружить, что запрашиваемая сумма многократно завышена.

- Тренды. Преимущественно инвестируются те IT-проекты, которые находятся в настоящий момент в тренде (Edtech, Biotech, ESG) в ущерб практичным направлениям (IT в агротехнологиях, Deeptech).

- Неспешность. Стартап – это быстрый старт и достижение результата. Если процесс растянут, проект теряет актуальность.

Как венчурные фонды оценивают IT-стартапы

Увеличение темпов цифровизации, развитие информационных технологий, серьезные колебания фондового рынка, рост объемов потребления IT-контента и решений делает сегмент перспективным для инвестиций. Наиболее перспективными для инвесторов являются направления, основанные на стыке инновационных и классических технологии – Fintech, Edtech, Helthtech, машинное обучение и искусственный интеллект, SaaS, электронная коммерция, блокчейн и т.п.

Интерес инвесторов к IT-сектору вызван и тем, что развитие программных сервисов и продуктов требует разумных, небольших сумм, зато отдача может превзойти самые смелые ожидания.

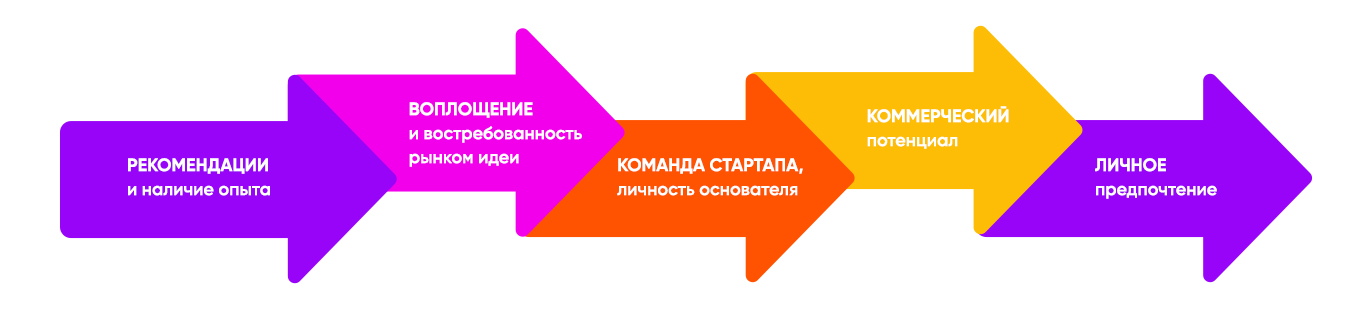

Каждый венчурный фонд оперирует собственными критериями отбора проектов, но в целом параметры касаются следующих моментов:

- Наличие опыта и рекомендаций. Даже неудачи в прошлом свидетельствуют о работе над ошибками. Нельзя отправлять письма на «холодный» ящик, необходимо установить личный контакт либо найти делового партнера, который даст рекомендацию.

- Жизнеспособность идеи. Венчурный фонд интересует не идея, а ее воплощение и востребованность рынком, то, насколько эффективно она решает проблемы целевой аудитории, превосходя продукты конкурентов.

- Команда стартапа, личность основателя. Хорошая, профессиональная команда демонстрирует серьезность намерений создать интересный, ценный для потребителя IT-продукт и покорить рынок.

- Востребованность, коммерческий потенциал. После создания прототипа, проведения тестирования, адаптации к рынку, шанс получить финансирование выше. Иногда доработки способны превратить сервис или продукт в востребованный товар.

- Личное предпочтение. Венчурные фонды и бизнес-ангелы могут проявлять интерес к разработкам в тех нишах, которые им ближе, понятнее, интереснее.

Имея колоссальный опыт, инвестиционный фонд ищет достойные идеи, чтобы реализовать их.

Как получить инвестиции для IT-проекта

Для того чтобы завоевать расположение венчурного инвестора, необходимо иметь интересную идею, отвечающую потребностям рынка и бизнес-план. Фондов, готовых за долю в компании, заняться ее финансированием, не так уж и много. Нужно подготовить презентацию для инвестора и подать свою идею так, чтобы возникло желание вложиться в нее. Важно открывать новое и доказывать, что в инновационной идее нуждается все человечество!

- Выбор венчурного фонда. Лучше обращаться в те фонды, которые специализируются на проектах в IT-сегменте. Как правило, помимо финансирования стартапу заинтересован в квалифицированной помощи, наличии партнера на пути бизнес-развития. Важно уточнить размер инвестиций, глубину погружения инвестора в проекты, опыт фонда.

- Презентация. Для представителей фонда важны лаконичность изложения материала, воодушевленность и профессионализм коллектива, прибыльность. От того, насколько проработана презентация, зависит интерес инвестора.

- Переговоры. От них зависит дальнейшая судьба проекта. Инвестор обращает внимание на подготовленность, амбициозность и целеустремленность основателя стартапа. Его задача понять пределы возможностей и готовности стартапера к сотрудничеству.

- Финансовая модель на несколько лет. Должна учитывать прибыли, расходы, все движения финансовых потоков, методы, которые возможно применить при нештатных ситуациях. Для венчурного фонда важно понимание соотношения риска и прибыли в будущем.

- Договор. При заключении договора нужно прибегнуть к помощи юриста, способного оценить договор, разъяснить его нюансы и вероятные подводные камни. Венчурный фонд вправе предложить иные, а не оговоренные ранее условия сотрудничества, чтобы сгладить риски и получить указанную доходность.

Сотрудничество стартаперов и венчурных фондов имеет множество преимуществ для обеих сторон. От участников процесса требует багаж знаний, способность реализовать самые смелые идеи, экономический опыт – только в этом случае IT-стартапы будут получать деньги на развитие, а инвесторы – вкладывать средства в перспективные проекты, зарабатывая на их последующей реализации.

Скачать бесплатно 3 шага

Скачать бесплатно 3 шага 8 (800) 511-90-16

8 (800) 511-90-16 Telegram-канал про IT

Telegram-канал про IT sales@integrus.ru

sales@integrus.ru